Por Marc Grossmann, líder da Comissão Técnica de Mercado de Capitais e Relações com Investidores do IBEF SP.

Em 2017 tivemos 12 operações de IPO e re-IPO no Brasil (listagem na bolsa de valores + distribuição inicial de ações) totalizando R$ 23,1 bi, entre dinheiro novo (parte primária) e venda de participação dos acionistas (parte secundária). O valor médio dessas operações foi de R$ 1.926 milhões, e a mediana R$ 1.331 milhões.

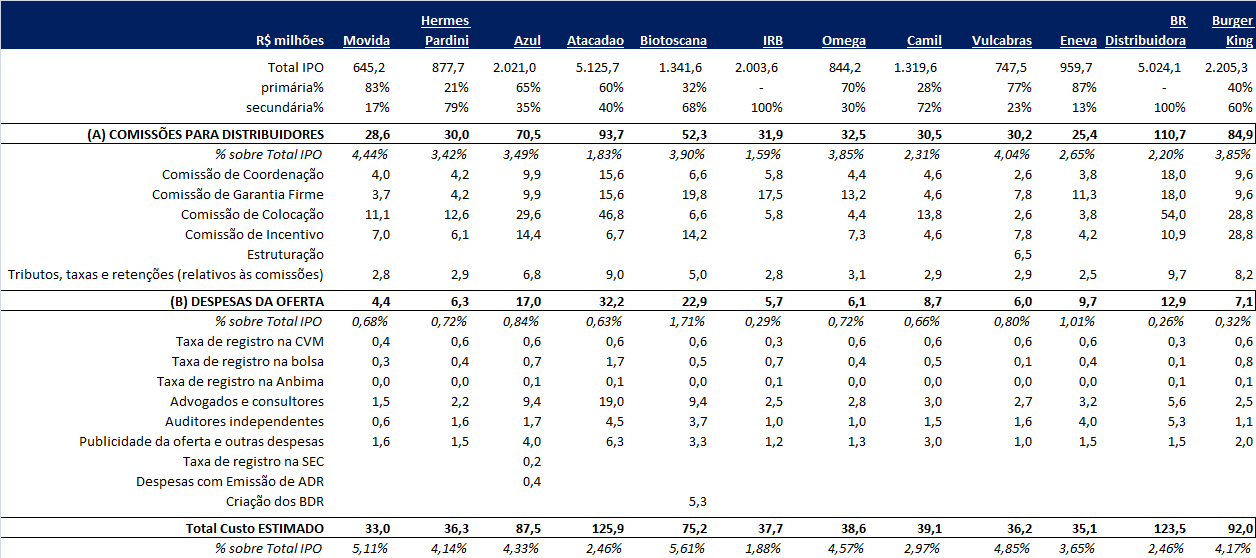

O custo para realizar essas ofertas, conforme valores estimados no prospecto definitivo das operações, foi de 4,15% do valor total do IPO (mínimo de 1,88% na oferta do IRB, e máximo de 5,61% na oferta da Biotoscana), ou seja, incluindo os lotes de ações suplementares e adicionais. Sem incluir essas ações adicionais, como normalmente se apresenta nos prospectos, a mediana seria de 4,78%.

Para efeito de comparação, a mediana dos custos para realizar 149 operações de IPO no período de 12+ anos entre jan/05 e abr/17, conforme estudo da Deloitte sobre esse tema, foi de 4,8% do valor total da operação; e a mediana dos custos para realizar 110 operações de follow-on no mesmo período (ofertas subsequentes de ações, para empresas já listadas) foi de 3,5% do valor total da operação (recomendo olhar este estudo super bacana em http://www.custosipobrasil.deloitte.com.br/ ).

Nenhuma das 14 operações de follow-on de 2017 teve divulgação de prospecto . Regra geral, os custos com IPO são maiores que no follow-on, pois no primeiro há de se arcar também com as despesas para virar uma companhia de capital aberto.

Os custos podem ser classificados em dois grupos: (A) Comissões para Distribuidores e (B) Despesas da Oferta. Regra geral, o custo com comissões para distribuidores: (i) é um conjunto de percentuais sobre o valor da operação, ou seja, se a operação não acontecer não há que se pagar nada aqui, além de reembolsos; (ii) é pago pela companhia emissora e os acionistas vendedores, na proporção das ofertas primária e secundária; (iii) inclui o gross-up dos impostos PIS, Cofins e ISS (na tabela abaixo, apresentado na linha ‘tributos, taxas e retenções’); e (iv) é dividido entre os coordenadores da oferta, normalmente de acordo com o volume de trabalho e esforço de cada um.

Sobre as despesas da oferta, regra geral, essas são: (i) pagas integralmente pela companhia emissora e (ii) pagas pelo menos em parte pelas companhias que iniciaram o processo, mas decidiram não prosseguir com a oferta .

As comissões pagas aos distribuidores nos IPOs em 2017 ficaram em torno de 3,45% do valor total da oferta (incluindo ações adicionais), mas variaram de 1,59% (caso do IRB) a 4,44% (caso da Movida, o primeiro e menor IPO do ano em termos de volume). O percentual dessas comissões será maior ou menor, dependendo basicamente do relacionamento anterior da companhia/acionistas com os bancos, o apetite dos bancos em relação ao tamanho do contrato, e o volume de trabalho envolvido (por exemplo, haverá distribuição em praças não convencionais? trata-se de modelo de negócios inovador e sem similares?). Vale destacar que (i) o trabalho dos coordenadores já inclui também o serviço de estabilização do preço da ação, se necessário, após a listagem; e (ii) a comissão de incentivo é paga aos coordenadores da oferta a exclusivo critério e discricionariedade da companhia e dos acionistas vendedores, ou seja, pode não ser paga, como mostra a oferta do IRB. Interessante notar que o único IPO com precificação no topo da faixa em 2017 (Burger King) foi onde pagaram maior comissão de incentivo.

As despesas da oferta nos IPOs em 2017 ficaram em torno de 0,70% do valor total, tendo variado de R$ 4,4 milhões (Movida) a R$ 32,2 milhões (Atacadão). As maiores despesas normalmente são com advogados (consultores legais da companhia, acionistas vendedores e dos coordenadores da oferta, para o direito brasileiro e o direito dos Estados Unidos) e com publicidade da oferta (roadshow e apresentação para investidores, traduções, impressões, publicidade, contratação e elaboração de data room, locomoção, hospedagem, alimentação, etc). Espera-se maiores despesas com advogados naqueles IPOs que envolvem BDR, ADR, estruturas complexas e muita tradução de documentos; e maiores despesas com publicidade naqueles IPOs que fazem roadshow em mais de um time, incluem costa oeste dos EUA, Oriente Médio e Ásia no roteiro, e levam vários banqueiros na viagem. As despesas da oferta não incluem a contratação de seguro POSI – Public Offering Securities Insurance ou D&O – Directors and Officers Liability Insurance.

A imprensa atualmente fala no IPO de diversas empresas em 2018, sendo que algumas inclusive já tentaram antes: Blau Farmacêutica, Banco Inter, Intermédica Notredame, grupo SBF (Centauro, By Tennis), Smartfit, JSL Caminhões e Máquinas, RiHappy, Neoenergia, Quero-Quero materiais de construção, Uniasselvi, Banrisul (re-IPO), Hidrovias do Brasil, Hapvida, Lifemed, Oncoclínicas, Almeida Jr Shoppings, HSI/Saphyr e Saneago. Neste mês de janeiro, ocorreu o IPO da PagSeguro, nos Estados Unidos.

A Comissão de Mercado de Capitais e Relações com Investidores do IBEF SP fica à disposição para conversar com a nossa comunidade de executivos de finanças, sobre este assunto e temas relacionados. Para obter mais informações sobre a Comissão, entre em contato com o IBEF SP pelo telefone: (11) 3016-2121.

_________________________________

- Informações públicas das 198 empresas que realizaram 149 IPOs e 110 ofertas subsequentes, entre janeiro de 2005 e abril de 2017. Importante destacar que quase 63% dos IPOs analisados neste estudo foram realizados em apenas dois anos (2006 e 2007).

- As ofertas públicas de ações registradas na CVM seguindo a Instrução 400 devem apresentar informações em um prospecto, enquanto as registradas seguindo a Instrução 476 ficam dispensadas de elaborar este documento. Todas as 14 operações de follow-on em 2017 foram registradas seguindo a Instrução 476.

- Deve ter sido o caso de Tivit, Unidas, XP Investimentos, Notredame Intermédica, Banrisul, Log Commercial Properties, Neoenergia e Algar Telecom, em 2017.