Por Marc Grossmann, líder da Comissão Técnica de Mercado de Capitais e RI, e Camila Abel Correia da Silva, líder da Comissão Técnica de Tesouraria e Riscos do IBEF-SP

Entrevistamos Eduardo Freitas, responsável pela área de emissões de dívidas no banco Citi, e Claudio Pitchon, head Corporate & Investment Banking Brazil do banco Mizuho, buscando comparar duas opções interessantes para empresas brasileiras captarem dívida no exterior, onde os juros são mais baratos: emitir e vender bonds ou tomar empréstimo sindicalizado junto a bancos? Confira abaixo:

1) Quais são as principais diferenças entre emissão de bonds e empréstimo sindicalizado, para as empresas brasileiras?

[Eduardo] Os empréstimos sindicalizados são empréstimos nos quais os bancos, e eventualmente investidores, compartilham da mesma documentação, garantias, covenants etc. e cujas decisões relacionadas aos empréstimos são sempre compartilhadas entre os credores. A grande maioria é feita em dólares ou euros, têm remuneração em taxas flutuantes (usualmente Libor+spread) e prazo de até 5 anos, ao contrário do mercado de bonds, que tradicionalmente tem taxa fixa e prazos mais longos.

O prazo de estruturação e sindicalização é, em média, de 2 a 3 meses. São necessários 2 escritórios de advocacia (um para o emissor e outro para os bancos). Não há necessidade de rating, dado que os bancos fazem a sua própria análise do crédito da companhia, mas algumas vezes a remuneração do empréstimo pode oscilar em função do rating da companhia (não do empréstimo). A destinação dos recursos é definida no momento da estruturação e pode ser genérica como “general corporate purposes”.

Uma das grandes vantagens do empréstimo sindicalizado é que a companhia negocia a documentação com o banco ou o grupo de bancos que está coordenado a operação, em vez de ter negociações individuais com vários bancos. A sindicalização também permite que a companhia aumente o grupo de bancos credores e, consequentemente, o limite de crédito disponível para a captação.

Tradicionalmente, os termos do empréstimo são definidos antes. Durante o processo de sindicalização, os bancos aprovam o crédito e se comprometem a comprar volumes pré-determinados do empréstimo. Se houver um excesso de demanda, os bancos são alocados em um volume menor que o aprovado e os termos (taxa, prazo, etc.) não mudam. Em casos excepcionais, quando a demanda é muito alta, pode haver uma revisão da remuneração do empréstimo e, neste caso, os compradores revisitam as aprovações internas e confirmam o “bid”.

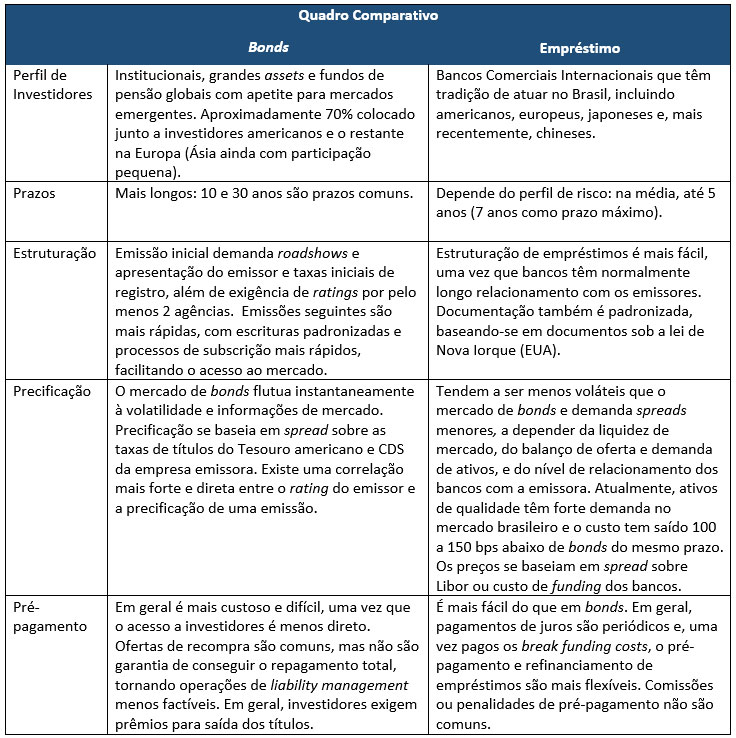

[Claudio] Apresento tabela comparando os dois instrumentos:

2) Quais são as modalidades do empréstimo sindicalizado, como funcionam e quais são suas vantagens?

[Claudio] Empréstimos sindicalizados são formalizados por meio de contratos e dispensam registro. O termo sindicalizado denota a participação de um grupo ou sindicato de bancos, que são os credores da operação. Um empréstimo, portanto, não é um título de crédito e a sua negociação secundária, normalmente, é menos líquida que nos bonds, uma vez que não há uma clearing ou central de registro de empréstimos. A negociação de um empréstimo, em geral, é feita por instrumento de cessão a um terceiro banco, que passa a ser o credor.

As modalidades mais comuns de empréstimos são: a termo (term loan), rotativo (RCF ou Revolving Credit Facility) e project finance. No term loan, após a assinatura do contrato e o cumprimento de condições precedentes, o devedor solicita o desembolso do valor do empréstimo aos credores e deve seguir um cronograma de vencimento, que pode ser amortizado ao longo do tempo ou na data de vencimento do empréstimo. No RCF, assina-se um contrato de crédito rotativo, em que o devedor tem à disposição uma linha de crédito que não necessariamente é sacada, e quando for, depois de paga, pode ser retomada. Em geral, uma RCF funciona como uma linha de liquidez compromissada, que não é habitualmente sacada, e serve para fortalecer a liquidez de uma companhia por ter acesso a uma linha bancária. Agências de rating vêem a RCF positivamente, reforçando a nota de crédito referente à liquidez da empresa. No caso de project finance, obviamente, são operações mais estruturadas e destinadas a um nicho específico de bancos que atuam nessa área.

A estruturação não é demorada, uma vez que se baseia na negociação de um contrato, relativamente padronizado, e sob a jurisdição da lei de Nova Iorque (EUA). A sindicalização não envolve book building. Normalmente, um grupo de bancos oferece garantia firme (underwriting ou subscrição firme) para uma determinada operação, com termos e condições gerais acordados via um resumo (term sheet) que inclui prazo, forma de amortização e taxa de juros, entre outras condições. Uma operação pode também ser distribuída sob o regime de melhores esforços.

Esses bancos, sob regras acordadas com o devedor, aproximam-se de outros bancos por meio de processo organizado, oferecendo a operação a novos credores. Há níveis de hierarquia na operação (tiers), partindo dos estruturadores da operação subscrita, incluindo os bancos com níveis decrescentes de participação na operação. Normalmente, a sindicalização é feita em dois estágios: a) “wholesale syndication”, destinada aos bancos de relacionamento da empresa e com mais chances de participar com tickets elevados e b) “retail syndication”, em que os tickets são menores.

Juros podem ser pagos trimestral ou semestralmente. O desembolso é feito em moeda estrangeira, em conta a ser designada pelo devedor. Este se responsabiliza pelo ingresso do recurso no país via operação de câmbio. O empréstimo pode ser quirografário ou com garantias fidejussórias (avais, por exemplo) ou reais.

No caso de project finance, o tomador é uma empresa que faz o desenvolvimento, construção e operação de um empreendimento. Garantias reais (os direitos e ativos dos projetos) são oferecidas aos financiadores, dado que, em geral, se trata de empresa com um único ativo (o projeto).

A Lei nº 4.131/1962 regula os empréstimos em moeda estrangeira entre bancos internacionais e o tomador no Brasil. Empréstimos podem ser feitos a controladas de empresas brasileiras no exterior, com garantia da matriz, sem necessidade de registro via a referida lei.

[Eduardo] Apenas complemento que, nesses casos de serem feitos por uma entidade no exterior haveria algumas formas de internação dos recursos.

Por fim, embora ainda não muito comum, os empréstimos sindicalizados podem ter o selo verde, seguindo os mesmos critérios de certificação de bonds.

3) Quais são as oportunidades desta modalidade de financiamento em 2019?

[Eduardo] Dado um cenário de grande liquidez dos bancos e de alta de juros básicos no exterior, as operações sindicalizadas, por terem remuneração flutuante, tendem a ser proporcionalmente mais baratas que as captações de bonds. Esse fato, associado às privatizações e operações de M&A esperadas para o ano, deve gerar boas oportunidades para o mercado de empréstimos sindicalizados. Embora o simples liability management das companhias (alongamento do prazo e/ou redução do custo das dívidas) já deva manter o mercado bastante aquecido.

[Claudio] Empréstimos, em geral, são mais flexíveis que emissões de bonds e são indicados para situações especiais como M&A. Organiza-se um empréstimo sindicalizado ou mesmo bilateral, e este é usado para financiar uma aquisição, que seria difícil de financiar no mercado de capitais pelo nível de disclosure que teria que ser dado, muitas vezes envolvendo informações não-públicas de outras empresas. A aquisição da Fibria pela Suzano é um bom exemplo: primeiro estruturou-se um empréstimo-ponte sindicalizado; e, num segundo estágio, quando todas as informações já estavam bem digeridas pelo mercado financeiro, emitiu-se um bond com condições favoráveis de mercado.

O prazo depende da estratégia do devedor com relação ao risco de refinanciamento. Se for um empréstimo-ponte, o devedor deve ter em mente a estratégia de saída (take out) desse tipo de empréstimo, em geral via a emissão de um bond ou um empréstimo permanente (de longo prazo). O mercado de dívida internacional está bastante líquido e oferece apoio para clientes brasileiros interessados em movimentações estratégicas relacionadas à atividade de M&A ou ao crescimento orgânico.

4) Quais foram as medianas de taxas e prazos praticados nas 52 operações de crédito sindicalizado em 2018, classificados por rating?

[Claudio] Considerando apenas as operações em dólar e com clientes prime no Brasil, foram precificadas com spreads sobre Libor entre 100 e 175 bps, para prazos entre 5 e 7 anos. Operações mais curtas (2 a 3 anos) são precificadas abaixo desses níveis.